经过两年轻资产调整阵痛后,2019年万达签约新项目的消息又再频传,在显示其重拾业务发展步调的事实。与此同时,王健林也深知打通资本通道对于业务发展的重要性。

于是在万达体育6月初向美国证券交易委员会提交了招股书后,6月20日再有外媒消息传出,万达集团股份有限公司计划将一项房地产业务在新加坡上市,估值或超过10亿美元。

该消息续称,万达在新加坡上市将捆绑哪些资产尚不得而知,但这些资产将作为房地产投资信托(REIT)上市。报道援引另一消息人士称,该计划仍处于初步阶段,交易架构和规模仍有待决定。

而另有消息则指,万达此支REIT打包的是自持的商场、商街、酒店等重资产,投资者通过购买该信托基金,从万达每年的项目增值和租金收益中获取分红。

但无论最终打包上市的是何种资产,万达借助资本市场力量重回“主战场”的意图或已浮现,迎接它的会是另一个新千亿赛道吗?

上市“冲动”

传出招商蛇口拟分拆资产以REITs形式赴港挂牌集资5亿美元后,时间仅过去一周,又一单REITs上市消息传来。

6月20日,据华尔街日报援引消息人士说法,万达集团股份有限公司计划将一项房地产业务以房地产投资信托(REIT)形式在新加坡上市,该资产估值或超过10亿美元,但具体捆绑哪些资产则仍未可知。

另一消息人士则透露,万达该分拆上市计划仍处于初步阶段,交易架构和规模仍有待决定。

资本市场总不缺捕风捉影的故事,对此,有分析就认为,万达这支REIT打包的是自持的商场、商街、酒店等重资产,投资者通过购买该信托基金,从万达每年的项目增值和租金收益中获取分红。

就观点地产新媒体了解,王健林的上市“冲动”早在今年1月12日做年度工作总结时已有明确表态。

他彼时表示,万达集团今年在资本市场要有三方面的进展。一是万达体育和传奇影业都要开展资本运作,今年要出成绩;二是万达商业剥离房地产业务;三是万达广场资产证券化。

其中,万达体育登录资本市场的计划,2月12日立马传出消息,万达体育已就上市事宜向美国证券交易委员会递交申请文件,预计今年上半年可以完成上市,集资额介乎3亿至5亿美元。

至6月7日,美国证券交易监督委员会网站披露了万达体育IPO招股说明书,万达体育准备在美国纳斯达克上市,最多融资5亿美元,股票代码为“WSG”。

另一方面,随着万达电影一再调整重组方案,传奇影业的资产运作步伐也随着重组的一次又一次调整而搁置下来。

有分析人士据此指出,结合王健林的三个资本化计划,万达此次分拆以房地产投资信托(REIT)形式上市,且上市地点选择了新加坡,其资产包极有可能就是万达广场相关资产。

“现在我们比较熟悉的,将商业地产以REITs方式上市的是新加坡的凯德集团,而且新加坡是亚洲最大的REITs市场。”其表示,万达很可能是看中了新加坡这方面的经验和优势,而且这里市场竞争力强,国际化程度高。

凯德与万达

其实参照凯德集团的转型和REITs上市,可以看到,万达集团在某种程度上似乎也有着同样的思路。

据了解,凯德集团在2000年合并重组之时(旧称嘉德置地)也是重资产开发商之一,2001年时有息负债率曾约达87%,而自2002年起,凯德集团先后发行5支公募REITs,并开始大规模收购物业,成功向轻资产转型,成为基金管理人。

2001-2017年,凯德集团资产负债率从57%降至48%,净负债率下降56%,资产规模增长3倍。

而万达集团,同样在进行重资产往轻资产转型,且同样有着降负债的诉求。

王健林年初时就曾表示:“要在2018年基础上,2019年力争有息负债再降8-10%。到2020年底将万达集团有息负债降至绝对安全水平。”

“万达集团负债水平不仅在中国的房企中,在中国民营企业中,即使跟所有大型企业相比都不算高。但为什么我们在去年降了负债,今年还要降,明年还要降?就是通过发展轻资产,发现可以走这条路子,做重资产的必要性降低了。在这种情况下,我们要把有息负债逐渐削减。”

王健林进一步指出,万达商管定了一个目标,从今年开始有息负债不能再增加,但收入要逐年增加,就是不断提高开业轻资产项目的数量和占比。“万达既然认准了轻资产、低负债发展的战略,就不能动摇。”

事实上,为了往轻资产转型,万达集团在2017、2018年间的出售动作从未停止,从文旅城到海外资产,再到电影、体育及金融业务。

对此,王健林坦言,万达的轻资产转型也不轻松,“这种战略调整肯定不舒服,甚至是痛苦的。”

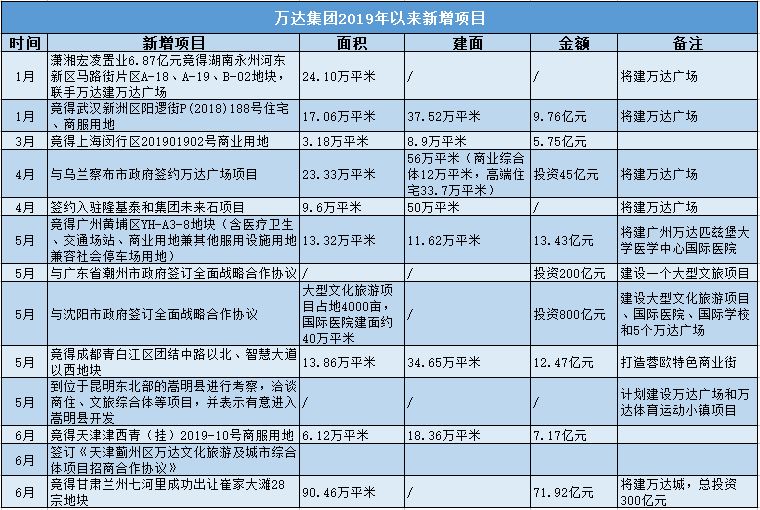

数据来源:观点指数整理

王健林年初介绍:“2018年开业的万达广场中,轻资产已达19个。新发展的58个万达广场中,轻资产达50个。从2019年起,开业的轻资产广场超过一半,以后占比越来越高,也许几年以后开业项目全部都是轻资产。新开业的酒店全部是委托管理的轻资产。”

一番调整之后,万达集团轻资产战略见到效果,但在它每年还将有10到15个重资产项目增加的情况下,若想进一步降负债,将旗下重资产广场变轻,或许学习凯德集团走REITs路径会是一个不错的方向。

千亿赛道

凯德在发行REITs的同时,还开始了收并购的动作,而在万达而言,经过前两年的调整“阵痛”后,2019年也明显将精力聚焦到了新业务扩张上,无论是文旅还是体育,抑或是外界仍未摸清其背后逻辑的医院和康养。

如此看来,万达集团重新“恢复”业务扩张的同时,搭建上市平台,打通资本渠道变得尤为重要,将不同资产分拆至最优上市平台或将是王健林现在及未来筹划的重要方向之一。

就观点地产新媒体了解,万达今年以来动作频繁,仅在规模扩张方面,该公司已在多个地区新增项目投资额累计约1600亿元,主要集中于西北地区。

数据来源:观点指数整理

王健林年初时这样表示:“地产集团为了保证商管每年开业50个广场,每年还需要力争上10到15个重资产项目,地产集团不追求销售额,追求每年保多少万达广场开业,地产集团就是为商管而存在。”

他解释之所以继续开发部分重资产项目的原因:“一是为了资本市场的需要,彻底把商业管理和地产业务剥离。二是一些商业项目本身带有住宅开发,我们不能因为不做住宅舍弃项目。三是做轻资产,需要团队指导业主建设。所以地产集团还要存在,每年还要有几百亿销售额。”

对此王健林1月时也表示,万达集团已经不是房地产企业,而是以服务业为主、有房地产业务的综合性企业集团。

但无论此次打包上市的是何种资产,万达借助资本市场力量重回“主战场”的意图或已浮现,迎接它的会是另一个新千亿赛道吗?